Сегодня – второй день работы выставки «Шины, РТИ и каучуки-2026». В павильоне 2 МВЦ «Крокус Экспо» жарко – встречи, переговоры, обсуждения, заключение сделок, сырье, материалы, оборудование и приборы, готовая продукция, новые технологии для шинной и резинотехнической промышленности из Китая, России и Республики Беларусь, а также насыщенная деловая программа.

Вы здесьМедь 2025–2026: фундаментальный разворот и эпоха структурного дефицита Медь — стратегически важный товар. Глобальный рынок меди переживает период интенсивной трансформации. Растущий спрос, обусловленный энергетическим переходом, цифровизацией и распространением «зелёных» технологий, создаёт как новые возможности, так и серьёзные вызовы — особенно для производителей медного кабеля. Рассмотрим ключевые тенденции и их влияние на отрасль. За последнюю неделю декабря котировки трехмесячных фьючерсов на медь на Лондонской бирже металлов (LME) выросли в ходе торгов на 0,9%, достигнув пика в $11 749 за тонну. К вечеру по московскому времени цена скорректировалась до $11 655, однако уже к 17 декабря вновь выросла до $11 720 за тонну, подтверждая нахождение цен в зоне исторических максимумов после роста на 30% за 2024 год.

Драйверы спроса: почему медь становится всё ценнее? Потребность в меди стремительно растёт благодаря нескольким мегатрендам:

По оценкам Международной медной ассоциации (ICA), к 2030 году глобальный спрос на медь может вырасти на 40–50 % по сравнению с уровнем 2020 года. Так, аналитики Citigroup прогнозируют цену меди $13 000 за тонну уже во втором квартале 2026 года. В качестве ключевых драйверов они называют физический дефицит и стратегическое накопление запасов в США на фоне ожиданий введения импортных пошлин. Структурный сдвиг: от профицита к дефицитуЦентральным событием, определяющим среднесрочную перспективу, стал октябрьский прогноз Международной исследовательской группы по меди (ICSG). Данные указывают на резкую смену рыночного баланса. Прогноз баланса рынка меди на 2025-2026 годы (ICSG):

Этот разворот обусловлен тревожной динамикой по ключевым показателям:

В результате рынок медного концентрата (сырья для производства медного проката) уже находится в глубоком дефиците, который, по некоторым оценкам, достигнет 800 тыс. тонн в 2026 году. Это привело к парадоксальной ситуации, когда перерабатывающие заводы вынуждены платить добывающим компаниям за сырье, чтобы не останавливать производство. Переход к дефициту — не случайность, а следствие столкновения ограниченного предложения с новыми, мощными источниками спроса. Несмотря на растущий спрос, отрасль сталкивается с рядом ограничений:

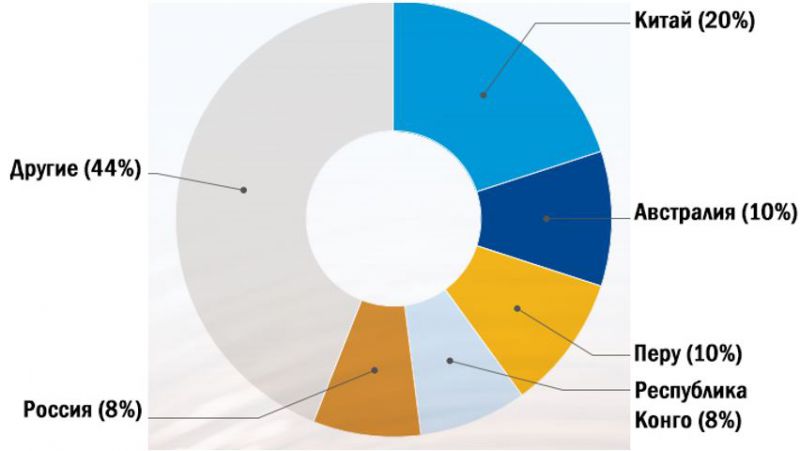

В итоге, добычи и экспорта руды уже недостаточно. Чтобы получить реальную выгоду, необходимо перерабатывать, производить и продавать медь, а не просто добывать и отправлять сырье. Переработка медных отходов будет иметь жизненно важное значение. В условиях сокращения первичной добычи и необходимости строительства 80 новых шахт к 2030 году, медный лом быстро становится стратегическим материалом. В 2025 году рынок меди будет находиться в состоянии небольшого перепроизводства, однако в 2026 году произойдет разворот к дефициту. По данным Организации Объединённых Наций по торговле и развитию (ЮНКТАД, UNCTAD) от мая 2025 года более 50 % запасов сосредоточено в пяти странах.

В России сосредоточено 8% добычи меди, которые способны усилить роль в глобальной цепочке за счет переработки и экспорта в Азию.

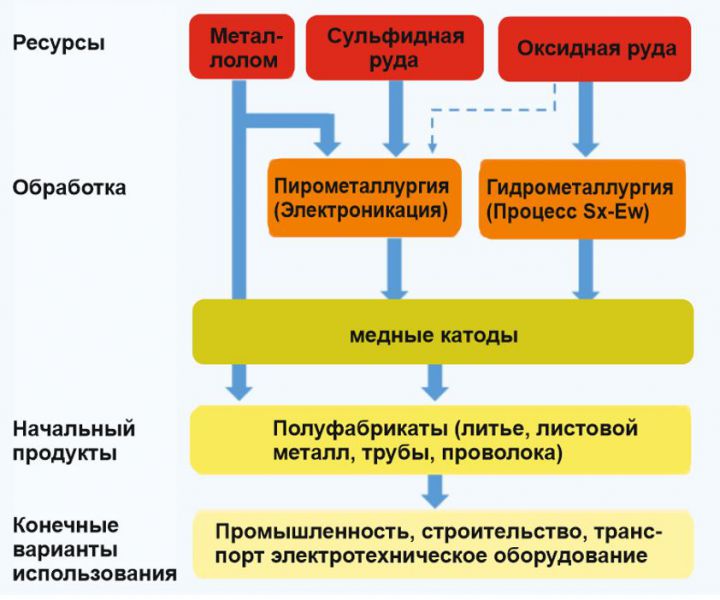

Цепочка поставок меди Только в октябре 2025 года Китай увеличил закупки российской меди на 67%. При этом на Китай к 2023 году приходилось 60% мирового импорта медной руды и концентратов, что отражает его роль как основного мирового центра переработки. При этом Китай обладает крупнейшими в мире мощностями по переработки (объем производства превышает 12 млн тонн: Guixi 1,100 тыс тонн/год, Jinchuan Gansu 700 тонн/год, Shandong Fanyuan 700 тонн/год, Daye Huberi 600 тонн/год, Yanggu C&D 600 тонн/год, Jinchuan (Fangchenggang) 495 тонн/год, Heading Copper 470 тонн/год, Jinlong Tondu 460 тонн/год, Chinalco Southeast Copper 450 тонн/год и другие заводы). При этом Китай становится и одним из крупных экспортеров рафинированной меди (за вычетом внутреннего потребления). Востребованность российской меди также будет расти.

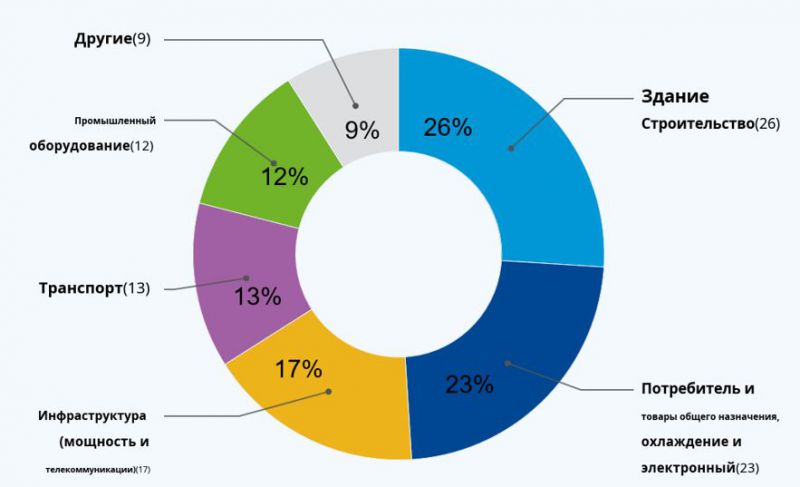

Доли спроса на медную продукцию Позиция и возможности РоссииДля России текущая конъюнктура открывает значительные стратегические возможности, подкрепленные уникальным ресурсным потенциалом.

Вывод: неизбежность новой ценовой реальности

Рынок меди переходит в качественно новое состояние. Краткосрочные опасения экспертов о «перегреве» (например, аналитик «БКС Мир инвестиций» Николай Масликов отмечает, что без временного дефицита рынок был бы близок к равновесию) перевешиваются мощными долгосрочными аргументами. Начало структурного дефицита с 2026 года выглядит неизбежным по трем фундаментальным причинам:

Таким образом, высокие цены на медь — это не спекулятивный пузырь, а новая рыночная реальность, которая будет сохраняться на протяжении всего текущего десятилетия. Для мировой экономики это означает рост издержек, для инвесторов — привлекательность активов в секторе, а для ресурсных стран, включая Россию, — историческое окно возможностей для укрепления своих позиций, успех в использовании которого будет зависеть от решения внутренних инфраструктурных и перерабатывающих задач Стоит отметить, что существуют разные взгляды на сроки наступления дефицита: Bloomberg соглашается с оценкой его начала с 2026 года, Goldman Sachs ожидает дефицит не раньше 2029 года. Крупная российская горнодобывающая компания "Норникель" также прогнозирует дефицит в 2026 году, указывая на "затяжной период ограниченной доступности концентрата".

Влияние на производителей медного кабеля На долю медной проволоки приходится 63%, стержни и прутки – 9%, плоские прокатные изделия – 11%, трубки 12%, фольга – 5%. Для компаний, выпускающих кабель, текущие тренды имеют разнонаправленные последствия: Позитивные факторы:

Негативные факторы:

Стратегии адаптации Чтобы сохранить рентабельность, производителям кабеля стоит рассмотреть:

В 2024-2026 годах рынок меди проходит через исторический перелом: от текущей волатильности на рекордных максимумах к прогнозируемому системному дефициту.

Дополнительные источники: Международная медная ассоциация (ICA): copper.org Лондонская биржа металлов (LME): lme.com Отчёты UNCTAD по торговой политике и экономической сложности: unctad.org Аналитика по рынку ЭМ и меди от BloombergNEF: bnef.com Компания: |